07 März Energiekontor AG Score 03/2023

Corporate-Governance-Score

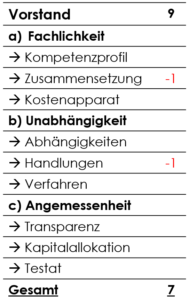

Die Analyse der Unternehmensführung ist eng orientiert an den Abstimmungsrichtlinien der SdK Schutzgemeinschaft der Kapitalanleger, eine der größten Aktionärsvereinigungen in Deutschland. Bewertet wird die Fachlichkeit, Unabhängigkeit und Angemessenheit von Vorstand, Aufsichtsrat & Statut. Ausgehend von 24 Punkten gibt es je Mängel einen Punkt Abzug. Daraus ergibt sich folgendes Punktesystem:

a) Statuten

Unter Statuten werden strukturelle Aspekte bewertet, die ihren Ursprung in der Vergangenheit haben und bei denen das Mana-gement nur mittels HV-Beschlussvorschlag auf eine Veränderung hinwirken kann.

Als klassische AG mit einem dualistischen Führungssystem,

nur einer Aktiengattung, einer Notierung im SDAX sowie keinen satzungsverankerten Sonderrechten für – oder negativen Auffälligkeiten von – Großaktionären, erfüllt Energiekontor alle Kriterien.

b) Vorstand

Fachlichkeit. Alle drei Vorstände haben ein überzeugendes Kompetenzprofil und führen das Unternehmen bereits seit vielen Jahren sehr erfolgreich. Bei der Zusammensetzung ist zu bemängeln, dass es keinen separaten CFO-Posten gibt sowie die Verantwortlichkeiten nicht stringent zugewiesen sind. So wird bei Günter Eschen eine geografische Spezifikation und bei Carsten Schwarz eine segmentspezifische vorgenommen, was die Verantwortlichkeiten nicht klar von einander abgrenzt.

Sowohl die Verwaltungskosten in Höhe von 2,1 Mio. Euro als auch die Rechts- und Beratungskosten von 1,9 Mio. Euro weisen strukturell sowie ihrer Höhe nach keine Auffälligkeiten auf.

Unabhängigkeit. Es sind weder formal noch partikulär gesteuert Abhängigkeiten ersichtlich, auch sind keine Rechtsverfahren gegen die Vorstandsmitglieder bekannt. Intransparenz besteht hingegen mit Blick auf die Geschäfte mit nahestehenden Personen. Hier wird lediglich angemerkt, dass diese zu marktüblichen Konditionen durchgeführt werden, jedoch keine detaillierte Aufschlüsselung vorgenommen. Aus diesem Grund kann der Aspekt nicht bewertet werden.

Angemessenheit. Die Berichterstattung des Vorstands ist umfangreich und transparent. Die Aktionäre erhalten alle wesentlichen Informationen, um die Geschäftsentwicklung verfolgen zu können. Bei einem Konzernergebnis von gut 44 Mio. Euro in 2022 und damit einem Ergebnis je Aktie von 3,18 Euro liegt die Ausschüttung 2023 mit 1 Euro Dividende je Aktie bei gut 31 %. Diese Quote liegt unterhalb des von der SdK angestrebten Korridors von 40-60 %. Angesichts der Wachstumsraten in der Branche der Erneuerbaren Energien und der sich daraus für Energiekontor ergebenden Geschäftschancen scheint es im vorliegenden Fall unternehmensspezifisch akzeptabel mehr Geld im Unternehmen zu behalten.

c) Aufsichtsrat

Fachlichkeit. Der Aufsichtsrat besteht aus drei Mitgliedern, darunter die zwei Gründer und Großaktionäre, die selbstverständlich ausgezeichnete Branchenexperten sind. Dazu passt auch gut, dass das dritte Aufsichtsratsmitglied Darius Kianzad Finanz- und Kapitalmarktwissen einbringt. Für ein SDAX-Unternehmen in der Größe von Energiekontor ist ein nur aus drei Mitgliedern bestehender Aufsichtsrat jedoch zu klein, was dann auch die folgenden Mängel im Punkt Unabhängigkeit bewirkt.

Unabhängigkeit. Dass die Gründer und Großaktionäre Dr. Bodo Wilkens (25,45 %) und Günter Lammers (25,40 %) selbst im Aufsichtsrat vertreten sind, ist begrüßenswert. Aufgrund der nur dreiköpfigen Größe ist der Streubesitz mit nur einem Kandidaten aber deutlich unterrepräsentiert. Zugleich bewirkt dies auch, dass Aufsichtsratsvorsitzender Dr. Wilkens zugleich Mitglied des Prüfungsausschusses ist, was einen weiteren Corporate-Governance-Mängel darstellt und die Notwendigkeit eines weiteren Streubesitzvertreters im Aufsichtsrat unterstreicht.

PKF Deutschland prüft seit dem Jahr 2014 den Abschluss von Energiekontor und erhält nur geringfügige Beträge für Beratungsleistungen neben den reinen Abschlussprüfungsleitungen. Formal ist die Unabhängigkeit des Abschlussprüfers damit noch gewährt. Allerdings ist darauf hinzuweisen, dass für das kommende Geschäftsjahr eine externe Rotation vorgenommen werden sollte.

Angemessenheit. Der Aufsichtsratsbericht ist zu wenig aussagekräftigt. Die mehrfache Betonung, dass die Geschäftsentwicklung im makroökonomischen Umfeld begleitet und die Zahlen allgemein pauschal kontrolliert wurden, ist zu wenig. Um die Qualität der Arbeit des Gremium nachvollziehen zu können, sollten konkrete Themenschwerpunkte und dazu passend idealerweise auch konkrete Erwägungen und Handlungsmaßnahmen beschrieben werden.

Die Vergütung des Aufsichtsrats ist strukturell sowie ihrer Höhe nach für ein Kontrollgremium eines SDAX-Unternehmens akzeptabel. Beim Vorstandsvergütungssystem wird jedoch aus grundsätzlichen Erwägungen das Optionsprogramm abgelehnt. Der Wille – die Kopplung der Vergütung an den Aktienkurs – ist zwar richtig, die Umsetzung jedoch mangelhaft. Empfohlen wird ein klassisches Aktienprogramm, bei dem die Vorstände tatsächlich Aktien erwerben und die Interessen damit auch tatsächlich mit denen der Aktionäre gleichgestellt sind. Ferner weist das Vergütungssystem für den Vorstand keine Malus- und Clawback-Regelungen auf.

d) Fazit

Zu den SdK-Abstimmungsverhalten